Makroprudencijalna dijagnostika, br. 8

Uvodne napomene

Makroprudencijalni dijagnostički proces sastoji se od ocjenjivanja makroekonomskih i financijskih odnosa i kretanja koji mogu rezultirati narušavanjem financijske stabilnosti. Pritom se pojedinačni signali koji upozoravaju na povećan stupanj rizika detektiraju na temelju kalibracija statističkim metodama, regulatornih standarda ili stručnih procjena. Oni se sintetički prikazuju u mapi rizika, a indiciraju razinu i dinamiku ranjivosti te tako olakšavaju postupak identifikacije sistemskog rizika, što podrazumijeva određivanje njegove prirode (strukturna ili ciklička), lokacije (segment sustava u kojem se razvija) i izvora (primjerice, odražava li više poremećaje na strani ponude ili na strani potražnje). S obzirom na tu dijagnostiku, optimizira se instrumentarij i kalibrira intenzitet mjera koje bi trebale najučinkovitije djelovati na rizik, reducirati regulatorni rizik, uključujući mogućnost nepoduzimanja aktivnosti, te minimizirati potencijalna negativna prelijevanja na druge sektore kao i neočekivane prekogranične učinke. Osim toga, na taj se način tržišni sudionici informiraju o identificiranim ranjivostima i rizicima koji bi se mogli materijalizirati i ugroziti financijsku stabilnost.

Pojmovnik

Financijska stabilnost je stanje koje se očituje u nesmetanom i učinkovitom funkcioniranju ukupnoga financijskog sustava u procesima alokacije financijskih resursa, procjene i upravljanja rizicima te izvršavanja plaćanja, kao i u otpornosti financijskog sustava na iznenadne šokove te pridonošenju dugoročno održivome gospodarskom rastu.

Sistemski rizik definira se kao rizik nastupanja događaja koji kroz različite kanale mogu onemogućiti obavljanje financijskih usluga ili rezultirati snažnim porastom njihovih cijena i ugroziti neometano poslovanje većeg dijela financijskog sustava, a stoga negativno djelovati i na realnu gospodarsku aktivnost.

Ranjivost u kontekstu financijske stabilnosti označuje strukturna obilježja, odnosno slabosti domaćega gospodarstva koje ga mogu činiti manje otpornim na moguće šokove i pojačavati negativne posljedice tih šokova. U publikaciji se analiziraju rizici povezani s događajima ili kretanjima čija materijalizacija može rezultirati narušavanjem financijske stabilnosti. Primjerice, zbog visokih omjera javnog i inozemnog duga i BDP-a te visokih potreba za njegovim (re)financiranjem, Hrvatska je vrlo ranjiva s obzirom na moguće promjene financijskih uvjeta i izložena je rizicima promjene kamatnih stopa ili tečaja.

Mjere makroprudencijalne politike podrazumijevaju primjenu instrumenata ekonomske politike, a ovisno o specifičnostima rizika i obilježjima njegove materijalizacije mogu biti standardne mjere makroprudencijalne politike. Osim toga, mjere monetarne, mikroprudencijalne, fiskalne i drugih politika mogu se također, ako je to potrebno, upotrebljavati u makroprudencijalne svrhe. Isto tako, s obzirom na to da unatoč određenim pravilnostima evolucija sistemskog rizika i njegove posljedice mogu biti teško predvidive u svim svojim manifestacijama, uspješno očuvanje financijske stabilnosti ne zahtijeva samo međuinstitucionalnu suradnju u području njihove koordinacije, već po potrebi i oblikovanje dodatnih mjera i pristupa.

1. Identifikacija sistemskih rizika

Početak 2019. godine obilježilo je zamjetno intenziviranje gospodarske aktivnosti zbog jačanja investicija i robnog izvoza, pri čemu je rast osobne potrošnje bio kontinuiran. Dostupni mjesečni pokazatelji za drugo tromjesečje upućuju na nastavak povoljnih gospodarskih kretanja (vidi Bilten HNB-a br. 252), a prema recentnim projekcijama HNB-a (vidi Makroekonomska kretanja i prognoze br. 6) rast realne gospodarske aktivnosti trebao bi se nastaviti i u ostatku godine. Ipak, njegov bi intenzitet mogao polako slabjeti s obzirom na očekivani nepovoljan utjecaj usporavanja gospodarske aktivnosti u Europskoj uniji i glavnim hrvatskim vanjskotrgovinskim partnerima. Nastavak gospodarskog rasta u srednjem roku trebao bi dovesti do daljnjeg smanjivanja prethodno akumuliranih strukturnih neravnoteža, ponajprije visoke razine duga opće države (74,5% BDP-a na kraju ožujka 2019.) i inozemnog duga (75,9% BDP-a na kraju ožujka 2019.), što će povećati otpornost domaćega gospodarstva.

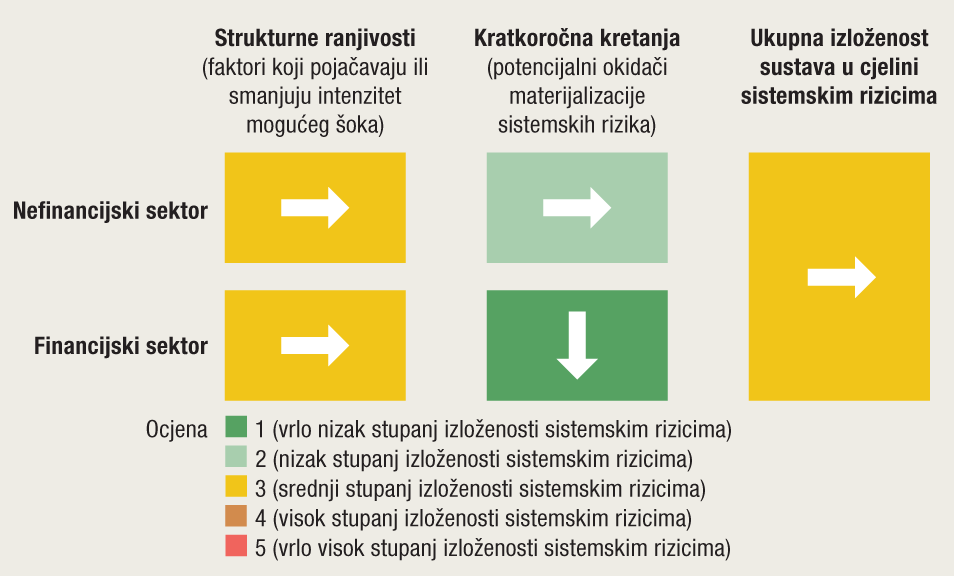

Slika 1. Mapa rizika, drugo tromjesečje 2019.

Napomena: Strelice označuju promjene u odnosu na Mapu rizika za prvo tromjesečje 2019. objavljenu u Financijskoj stabilnosti br. 20 (svibanj 2019.).

Izvor: HNB

Povoljna makroekonomska kretanja i poboljšanje fiskalne pozicije te kontinuirani višegodišnji pad udjela duga opće države u BDP-u doveli su do smanjene percepcije rizičnosti države te se premija osiguranja od kreditnog rizika (engl. CDS spread) hrvatskih državnih obveznica trenutno nalazi na najnižim razinama dosad. Povoljna kretanja premije osiguranja od kreditnog rizika zabilježena su u svim zemljama Srednje i Istočne Europe, no Hrvatska je tijekom posljednje dvije godine ostvarila njezino dvostruko snažnije smanjenje u usporedbi s tim zemljama, što odražava višegodišnje kontinuirano poboljšavanje ekonomskih fundamenata. S obzirom na to poboljšanje Europska je komisija u veljači 2019. objavila ocjenu da makroekonomske neravnoteže u Hrvatskoj više nisu prekomjerne. Agencije za dodjelu kreditnog rejtinga S&P i Fitch u sklopu svojih redovitih evaluacija kreditnog rejtinga u ožujku i lipnju podigle su kreditni rejting Hrvatske u investicijski razred, a agencija Moody's u travnju je promijenila izglede Hrvatske iz stabilnih u pozitivne, unatoč zadržavanju špekulativnog rejtinga.

Povoljna kretanja bilježe se i u privatnom nefinancijskom sektoru, iako se njegove strukturne ranjivosti i nadalje zadržavaju na umjerenoj razini, ponajprije zbog nepovoljne strukture duga. Kod nefinancijskih poduzeća došlo je do poboljšanja kamatne i valutne strukture duga tijekom prvog tromjesečja 2019., što povoljno djeluje na smanjivanje strukturnih ranjivosti tog sektora, no njihova je zaduženost još uvijek relativno visoka u odnosu na poduzeća u usporedivim zemljama (nove članice EU-a). Neki segmenti tog sektora, poput tehnološki intenzivnijih poduzeća iz prerađivačke industrije, ipak se u znatno manjoj mjeri koriste bankovnim kreditima kao oblikom financiranja, te se više oslanjanju na vlasnička ulaganja i nebankovne kreditore. Zbog specifičnoga poslovnog procesa (npr. duži istraživačko-razvojni horizont) trošak financiranja ovih poduzeća u znatno većoj mjeri ovisi o premiji za rizik zemlje (Analitički prilog: Financiranje poduzeća visokotehnološkog intenziteta iz prerađivačke djelatnosti u zemljama EU-a). Glede strukturnih ranjivosti sektora nefinancijskih poduzeća, treba izdvojiti i nepovoljna demografska kretanja, koja su dovela do smanjenja kvalificirane radne snage, koja bi mogla djelovati ograničavajuće na buduće poslovne performanse poduzeća.

Kada je riječ o kratkoročnim ranjivostima nefinancijskih poduzeća, nastavljena su povoljna kretanja zbog dobrih poslovnih rezultata u 2018. i smanjenja tereta otplate dugova i ukupne zaduženosti. Nastavio se i rast kapitala i bruto operativnog viška, što povoljno djeluje na pokazatelje rizika solventnosti i likvidnosti.

U sektoru kućanstava tijekom prvog tromjesečja 2019. godine nastavljeno je poboljšavanje kamatne i valutne strukture duga, zbog smanjenja udjela kredita s promjenjivom kamatnom stopom i vezanih uz stranu valutu, a unatoč blagom rastu duga, omjer duga i raspoloživog dohotka stanovništva na najnižoj je razini od izbijanja krize 2008. godine.

Potencijalni ciklički izvor ranjivosti kod sektora kućanstava jest zamjetan rast gotovinskoga nenamjenskoga bankarskoga kreditiranja sektora stanovništva, pri čemu prevladavaju krediti bez zaloga. Takvi su krediti još tijekom 2018. odobravani uz blaže standarde procjene kreditne sposobnosti u odnosu na stambeno kreditiranje, kod kojeg su kriteriji pooštreni, što je zajedno s povećanjem prosječne inicijalne ročnosti i iznosa dovelo do akumulacije kreditnog rizika koji bi se mogao materijalizirati u trenutku nastupanja manje povoljnih gospodarskih kretanja. Kako bi spriječila s tim povezane neželjene posljedice na financijsku stabilnost i zaštitila potrošače, Hrvatska narodna banka donijela je krajem veljače 2019. Preporuku o postupanju pri odobravanju nestambenih kredita potrošačima (više o tome u poglavlju 3. Recentne makroprudencijalne aktivnosti). Podaci za travanj i svibanj 2019. upućuju na nastavak rasta bankovnih kredita kućanstvima sličnim intenzitetom s manjim promjenama u njegovoj strukturi: blago usporavanje rasta gotovinskoga nenamjenskoga kreditiranja nakon izdavanja Preporuke te brži rast stambenih kredita. Ukupno su stambeni krediti u posljednjih godinu dana do svibnja 2019. porasli za 4% (mjereno transakcijama), što je još uvijek znatno sporije od dvoznamenkastog rasta nestambenih gotovinskih kredita.

Bankarski je sektor i nadalje visokokapitaliziran i likvidan, a izloženost banaka valutno i kamatno induciranom kreditnom riziku, iako i nadalje umjereno visoka, nastavila se smanjivati s obzirom na daljnje povećavanje udjela kunskih kredita i kredita s ugovorenom fiksnom kamatnom stopom tijekom prvog tromjesečja 2019. Iznimno niske kamatne stope na oročene depozite dovele su do pojačanog rasta sredstava na transakcijskim računima, dok se s druge strane krediti odobravaju sa sve dužim rokovima dospijeća, uz rast ročne neusklađenosti u bilanci banaka. Strukturne ranjivosti financijskog sektora odražavaju i visoku koncentraciju bankarskog tržišta i koncentraciju izloženosti prema sektoru države i grupama povezanih osoba, koja se s pojačanim kreditiranjem stanovništva ipak blago smanjuje.

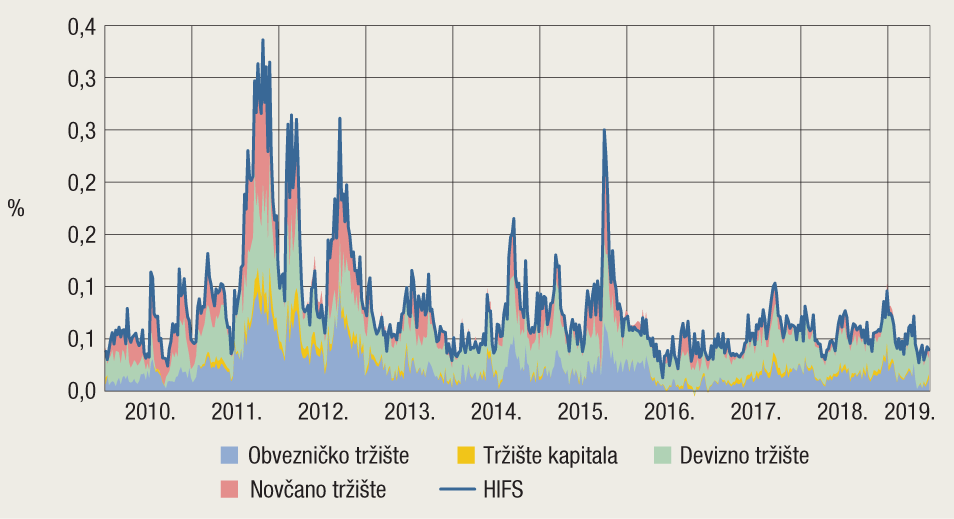

Izvori rizika koji proizlaze iz tekućih kretanja u financijskom sektoru smanjili su se u odnosu na prethodno izvješće s niske na vrlo nisku razinu (Slika 1.), što se odražava u povoljnim kretanjima indeksa financijskog stresa za Hrvatsku, ali i za europodručje (Slika 2.). Također, iako financijska tržišta upućuju na to da je rizik recesije i nadalje relativno visok, trend poravnavanja krivulje prinosa između desetogodišnjih i dvogodišnjih obveznica za Sjedinjene Američke Države zaustavio se u svibnju 2019., no i nadalje na tržištima vlada neizvjesnost glede budućih financijskih i ekonomskih kretanja.

Slika 2. Hrvatski indeks financijskog stresa i doprinosi pojedinog tržišta

Izvor: HNB

Sveukupno, analiza izloženosti sustava sistemskim rizicima pokazuje da je ona ostala nepromijenjena u odnosu na prethodnu analizu (vidi publikaciju Financijska stabilnost br. 20) te se zadržala na umjerenoj razini (Slika 1.).

2. Potencijalni okidači za materijalizaciju rizika

Analiza strukturnih ranjivosti domaćega gospodarstva upućuje na to da glavni potencijalni okidači za materijalizaciju rizika u Hrvatskoj proizlaze iz kretanja u vanjskom okružju, što se odnosi ponajviše na jačanje protekcionizma i moguće jače od očekivanog usporavanje globalne gospodarske aktivnosti. Dok se i nadalje iščekuje konačni dogovor oko Brexita, nastavlja se znatna politička neizvjesnost u Italiji.

Jačanje protekcionizma u najvećim globalnim gospodarstvima rezultiralo je daljnjim rastom geopolitičkih neizvjesnosti i pogoršanjem ekonomskih očekivanja, što se naposljetku može odraziti na usporavanje globalne gospodarske aktivnosti i smanjenje obujma svjetske trgovine. Ovakva bi kretanja mogla dovesti i do pogoršanja uvjeta financiranja na međunarodnim tržištima.

Očekivano usporavanje ekonomskog rasta u europodručju i zadržavanje stope inflacije ispod ciljane razine od 2% razlog su nastavka ekspanzivne monetarne politike Europske središnje banke (ESB), a u SAD-u je istodobno odgođeno monetarno pooštravanje. Posljedično dugotrajno razdoblje niskih kamatnih stopa moglo bi dovesti do prekomjernog preuzimanja rizika i dodatno povećati nepovoljan utjecaj mogućega cjenovnog usklađivanja globalnih rizika u srednjem roku.

Zbog daljnje odgode Brexita, koju je Europsko vijeće prihvatilo u travnju 2019., finalni dogovor oko načina Brexita nije usuglašen, te je i dalje moguć izlazak bez dogovora (tzv. hard Brexit). Takav scenarij negativno bi se odrazio na gospodarska kretanja u zemljama Europske unije (za detalje vidi ESB-ov pregled financijske stabilnosti), i to ponajprije u onim zemljama koje imaju snažne vanjskotrgovinske i financijske veze s Britanijom, kao i na uvjete financiranja na međunarodnim tržištima. Iako su izravni učinci Brexita za Hrvatsku ocijenjeni neznatnima, neizravni učinci zbog smanjenja gospodarskog rasta u drugim zemljama Europske unije i rasta troška financiranja na međunarodnim tržištima imali bi nepovoljan učinak na makroekonomska i financijska kretanja u Hrvatskoj.

Politička neizvjesnost u Italiji dodatno se intenzivirala nakon izbora za Europski parlament, a novi znatni rizici proizlaze i iz nemogućnosti dogovora talijanske vlade s Europskom komisijom o planiranom proračunu za 2019. godinu. Europska je komisija u sklopu Europskog semestra u lipnju 2019. izdala preporuku za Vijeće Europske unije o Nacionalnom programu reformi i Programu stabilnosti Italije u 2019., u kojoj je navedeno da se zbog rasta duga opće države u 2018. godini na 132% BDP-a te daljnjega očekivanog povećavanja duga preporučuje ponovno otvaranje procedure pri prekomjernom manjku za Italiju. Premija osiguranja od kreditnog rizika Italije snažno je povećana nakon parlamentarnih izbora u Italiji još u ožujku 2018., te je otad izrazito kolebljiva i zadržava se na zamjetno višim razinama u usporedbi s ostalim zemljama europodručja i zemljama Srednje i Istočne Europe. U slučaju zamjetnijeg smanjenja gospodarske aktivnosti u Italiji moglo bi doći do nepovoljnog utjecaja na Hrvatsku s obzirom na to da je riječ o najvažnijem vanjskotrgovinskom partneru za Hrvatsku. S druge strane, nepovoljan utjecaj rasta cijene zaduživanja na talijanske banke majke ne bi se trebao preliti na domaće banke kćeri koje se financiraju uglavnom iz domaćih depozita.

Kada je riječ o domaćem okružju, glavni izvori rizika ne ocjenjuju se znatnima. Ipak, ako se nastavi kontinuiran i snažan rast gotovinskoga nenamjenskoga bankarskoga kreditiranja sektora stanovništva, to može dovesti do prekomjerne akumulacije kreditnog rizika, koji se može materijalizirati u slučaju kontrakcije gospodarske aktivnosti i rasta stope nezaposlenosti. Posebno su ranjiva kućanstva koja ostvaruju ispodprosječan dohodak, čije su otplate kredita prema podacima iz Ankete o financijama i potrošnji kućanstava u većine kućanstava u uzorku bila viša od razine koja bi im omogućila raspolaganje preostalim dijelom dohotka u visini (ili iznad) minimalnih troškova života predviđenih Ovršnim zakonom, što ograničuje njihovu mogućnost budućeg zaduživanja (za detalje vidi Okvir 1. Neizravno ograničenje iznosa otplate kredita u ovisnosti o dohotku dužnika). Kada je riječ o nefinancijskim poduzećima, i nadalje su prisutne neizvjesnosti povezane s Agrokorom, i to ekonomske povezane s budućim poslovnim rezultatima Agrokora, kao i pravne, koje su u vezi s implementacijom nagodbe.

Ostale domaće ranjivosti proizlaze iz potencijalnih dodatnih akumuliranja dospjelih neplaćenih potraživanja u sektoru zdravstva. Također, nije moguće isključiti ni potencijalne troškove zbog tužbi banaka na osnovi konverzije kredita nominiranih u švicarskim francima kao i zbog primjene kolektivnih ugovora u javnim službama. Naposljetku, planirani daljnji rast državnih rashoda kao udio u BDP-u u 2019. godini (prema Programu konvergencije Vlade RH) mogao bi pojačati domaće neravnoteže i ograničiti mogućnosti prilagodbe države u slučaju kontrakcije gospodarske aktivnosti.

3. Recentne makroprudencijalne aktivnosti

3.1. Nastavak primjene stope protucikličkoga zaštitnog sloja kapitala za Republiku Hrvatsku u trećem tromjesečju 2020.

Provedena tromjesečna analitička ocjena razvoja sistemskih rizika cikličke prirode pokazala je da ni nadalje ne postoji pritisak koji bi zahtijevao korektivne intervencije Hrvatske narodne banke. Naime, porast stanja ukupnih domaćih i inozemnih plasmana sektorima kućanstava i nefinancijskih poduzeća u prvom tromjesečju 2019. bio je praćen intenzivnijim rastom nominalnog bruto domaćeg proizvoda, zbog čega se standardizirani pokazatelj relativne zaduženosti (tj. omjer ukupnih plasmana i nominalnoga godišnjeg BDP-a) dodatno smanjio. Budući da je ovaj pokazatelj ostao ispod svoga dugoročnog trenda, jaz zaduženosti izračunat na temelju standardiziranog omjera i nadalje je negativan. Slično kretanje zabilježeno je i kod specifičnog pokazatelja relativne zaduženosti, koji čini omjer kredita domaćih kreditnih institucija i tromjesečnog sezonski prilagođenog BDP-a. Niti drugi važni pokazatelji, poput kretanja kreditnog rasta, rasta cijena nekretnina ili salda tekućeg računa platne bilance, ne upućuju na rizike prekomjernoga rasta kreditiranja. U skladu s rezultatima provedene analize Hrvatska narodna banka u lipnju 2019. izdala je Priopćenje o nastavku primjene nulte stope protucikličkoga zaštitnog sloja kapitala za Republiku Hrvatsku za treće tromjesečje 2020. godine.

3.2. Preporuka ESRB/2015/1 o priznavanju i određivanju stopa protucikličkoga zaštitnog sloja za izloženosti prema trećim zemljama

U skladu s Preporukom ESRB-a od 11. prosinca 2015. o priznavanju i određivanju stopa protucikličkoga zaštitnoga sloja za izloženosti prema trećim zemljama (ESRB/2015/1), u tijeku drugog tromjesečja svake godine potrebno je izvijestiti ESRB o utvrđenoj listi materijalno značajnih trećih zemalja te, ako za to postoji potreba, o priznavanju ili utvrđivanju stope protucikličkoga zaštitnoga sloja kapitala za identificirane treće zemlje. Odlučivanje o stopi protucikličkoga zaštitnog sloja kapitala za treće zemlje definirano je i Zakonom o kreditnim institucijama.

Prema prethodno utvrđenom analitičkom i vremenskom okviru te ustanovljenim kriterijima, krajem drugog tromjesečja ove godine ponovo je procijenjena materijalna izloženost hrvatskih banaka prema trećim zemljama, zaključno s podacima dostupnima do kraja 2018. Analiza je pokazala da se kao i prethodne godine kao materijalno značajna treća zemlja za hrvatski bankarski sektor može identificirati jedino Bosna i Hercegovina. Osim toga, analitička ocjena upućuje na to da, iako se u Bosni i Hercegovini nastavljaju bilježiti pozitivne stope rasta kreditiranja kućanstava i nefinacijskih poduzeća, još uvijek ne postoji ciklički pritisak koji bi zahtijevao reakciju regulatora. U lipnju 2019. ESRB je izviješten o utvrđenoj trećoj zemlji.

3.3. Preporuka o postupanju pri odobravanju nestambenih kredita potrošačima

Krajem veljače 2019. Hrvatska narodna banka izdala je Preporuku o postupanju pri odobravanju nestambenih kredita potrošačima, kojom je kreditnim institucijama preporučeno da za sve nestambene kredite potrošačima s izvornim rokom dospijeća jednakim ili većim od pet godina pri utvrđivanju kreditne sposobnosti potrošača uzimaju u obzir minimalne troškove života u skladu s dijelom plaće zaštićenim od ovrhe propisanim Ovršnim zakonom (više o tome u Okviru 1.). Cilj je ove Preporuke izjednačiti uvjete utvrđivanja kreditne sposobnosti kod stambenih i nestambenih kredita potrošačima s dužim rokovima dospijeća te na taj način izbjeći mogućnost arbitraže između različitih vrsta kredita. Osim toga, u sklopu supervizorskih ovlasti HNB je od banaka zatražio da u svoje interne procjene kapitalnih zahtjeva uključe potencijalne gubitke po gotovinskim nenamjenskim kreditima te da svojim internim propisima osiguraju jasne mehanizme za povrat dijela bankarskih bonusa u slučaju prekomjernih gubitaka po tim plasmanima.

Kako bi ocijenila pridržavaju li se kreditne institucije preporuke i prema potrebi prilagodila instrumente makrobonitetne politike, Hrvatska narodna banka zatražit će od kreditnih institucija dostavljanje svih relevantnih informacija o kreditima potrošačima. Stoga je kreditnim institucijama preporučila i da uspostave jedinstvenu evidenciju o svim nestambenim kreditima potrošačima s podacima o korisniku kredita, kreditu te vrsti i vrijednosti zaloga, a radi praćenja uvjeta odobravanja kredita za sve stambene i nestambene kredite potrošačima preporučila je i da uspostave evidencije o različitim omjerima zaduženosti i tereta otplate duga u odnosu na dohodak korisnika kredita.

Okvir 1. Neizravno ograničenje iznosa otplate kredita u ovisnosti o dohotku dužnika

Kreditne institucije u Hrvatskoj od početka 2018. primjenjuju strože uvjete procjene kreditne sposobnosti pri odobravanju stambenih kredita, jer se klijentu ne odobrava iznos kredita veći od onoga koji se može otplaćivati iz dijela dohotka nad kojim je dopušteno provesti ovrhu (bilo od strane banke ili drugih vjerovnika). Naime, implementirajući smjernice Europskog tijela za bankarstvo (Smjernice o procjeni kreditne sposobnosti – EBA/GL/2015/11– te Smjernice o provođenju postupka naplate dospjelih neplaćenih obveza i ovršnog postupka – EBA/GL/2015/12), a na temelju Zakona o stambenom potrošačkom kreditiranju, Hrvatska narodna banka potkraj 2017. donijela je Odluku o dodatnim kriterijima za procjenu kreditne sposobnosti potrošača te provođenju postupka naplate dospjelih neplaćenih obveza i dobrovoljne namire (NN, br. 107/2017., u nastavku: Odluka). Njome se pobliže uređuju zahtjevi u vezi s upravljanjem kreditnim rizicima kod stambenih potrošačkih kredita, a među ostalim, kreditnim institucijama propisano je da u procesu odobravanja stambenih potrošačkih kredita utvrde minimalne životne troškove potrošača, koji ne mogu biti manji od iznosa dijela plaće zaštićenog od ovrhe, definiranog Ovršnim zakonom.

Valja istaknuti da je netom prije toga izmjenama Ovršnog zakona iz sredine 2017. (NN, br. 73/2017.) za dužnike čija je neto plaća manja od prosječne neto plaće u Republici Hrvatskoj povišen iznos plaće zaštićen od ovrhe. Takvim dužnicima u ovrsi su izuzete tri četvrtine njihove neto plaće (drugim riječima, za pokriće životnih troškova moraju im ostati na raspolaganju tri četvrtine njihove neto plaće), pri čemu izuzeti dio ne smije biti veći od dvije trećine prosječne neto plaće u RH. Za sve druge dužnike iznos zaštićenog dijela plaće jednak je dvjema trećinama prosječne neto plaće u Republici Hrvatskoj (za 2017. godinu 3.990 kuna).

Kreditne institucije prilagodile su se Odluci HNB-a odnosno zakonski utvrđenim minimalnim troškovima života, koji kao takvi ne mogu služiti za otplatu kredita. Na taj je način za stambene kredite neizravno uvedeno ograničenje iznosa otplate kredita u ovisnosti o dohotku potrošača, jer je procjena kreditne sposobnosti pri odobravanju stambenih potrošačkih kredita usklađena s iznosom koji se može ovršiti u slučaju neuredne otplate kredita. Kao posljedica toga, od 1. siječnja 2018. uvjeti za odobravanje stambenih potrošačkih kredita kreditnih institucija za skupinu dužnika u RH s ispodprosječnom neto plaćom znatno su pooštreni, jer je najviši dopušteni omjer mjesečnih otplata kredita i dohotka (omjer DSTI) tih dužnika neizravno ograničen na najviše četvrtinu njihove neto plaće. Za dužnike s iznadprosječnom neto plaćom dio plaće zaštićen od ovrhe iznosi uvijek fiksne dvije trećine prosječne plaće u RH (koju svake godine izračunava i objavljuje Državni zavod za statistiku), pa najveći dopušteni omjer DSTI za te dužnike raste s porastom njihove neto plaće.

Istodobno s primjenom novih standarda stambenoga kreditiranja od početka 2018. godine zabilježeno je snažno ubrzavanje rasta gotovinskih kredita potrošačima, pri odobravanju kojih su kreditne institucije nastavile primjenjivati blaže kriterije utvrđivanja kreditne sposobnosti. Analiza uvjeta odobravanja gotovinskih nenamjenskih kredita stanovništvu koju je HNB na uzorku banaka proveo krajem 2018. upućuje na to da se zbog strožih uvjeta odobravanja stambenih kredita dio kreditne aktivnosti prelio na nenamjenske gotovinske kredite, odnosno da su kreditne institucije u nekim slučajevima kada potrošač nije bio kreditno sposoban za stambeni kredit istog iznosa i ročnosti, umjesto njega odobravale skuplji i za potrošače nepovoljniji nenamjenski kredit. Zbog toga je došlo i do porasta ročnosti i prosječnih iznosa odobrenih nenamjenskih gotovinskih kredita, te je početkom 2019. HNB na rast kreditnog rizika povezanog s brzim rastom gotovinskih kredita reagirao izdavanjem Preporuke o postupanju pri odobravanju nestambenih kredita potrošačima. Kreditnim institucijama preporučeno je da za sve nestambene kredite potrošačima s izvornim rokom dospijeća jednakim ili većim od pet godina pri utvrđivanju njihove kreditne sposobnosti uzimaju u obzir minimalne troškove života u skladu sa zaštićenim dijelom plaće propisanim Ovršnim zakonom. Na taj način izjednačili bi se uvjeti odobravanja stambenih i nestambenih kredita potrošačima s dužim rokovima dospijeća i izbjegla (za potrošače cjenovno nepovoljna) mogućnost arbitraže među različitim vrstama kredita. Krediti kraće ročnosti (do pet godina) nisu obuhvaćeni Preporukom jer se smatraju pravim potrošačkim kreditima koji su prosječno manje rizični jer se pretežno odobravaju na manje iznose nego dugoročniji nestambeni krediti, a usto je i vjerojatnost da će se financijska situacija dužnika pogoršati u kraćem roku manja.

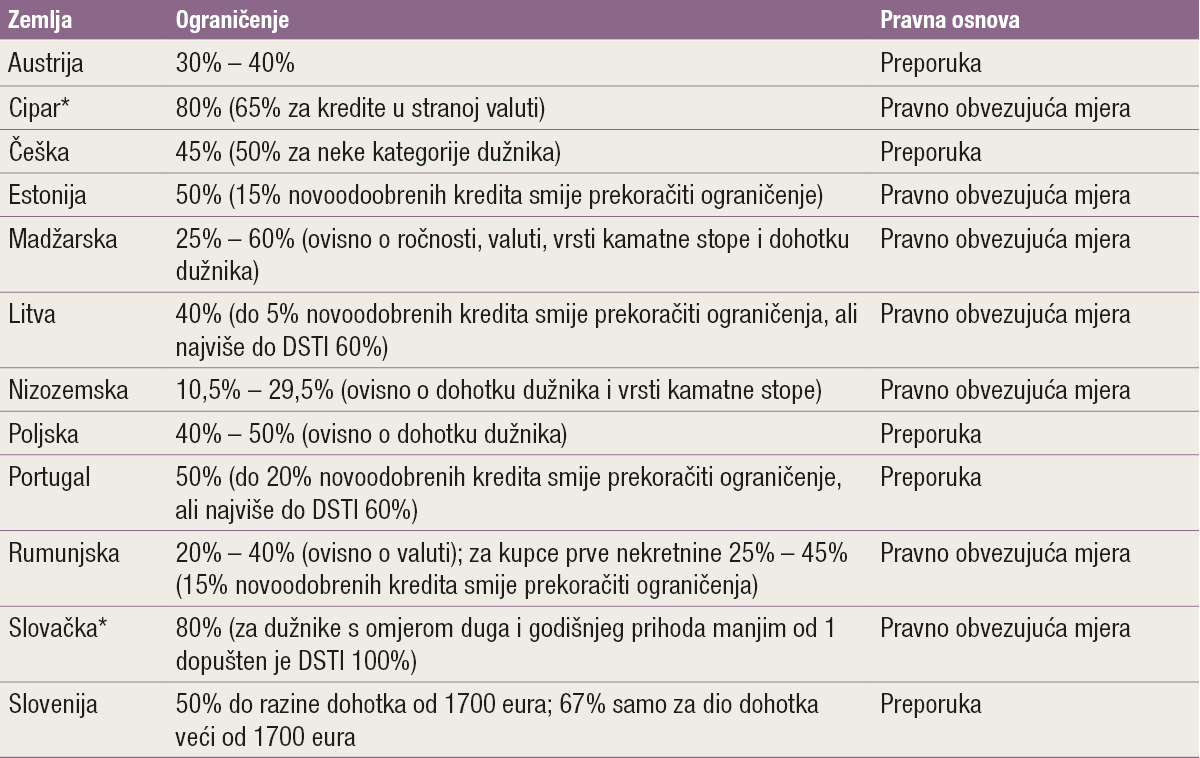

Zaštitom plaće od ovrhe u visini minimalnih životnih troškova i ograničenjem najvećeg iznosa otplata kredita u ovisnosti o dohotku dužnika potrošači se štite od prekomjernog zaduživanja, a bankama se omogućuje naplata potraživanja u slučaju pokretanja ovrhe, ali se istodobno utječe i na manju sposobnost potrošača za nova zaduživanja. U usporedbi s drugim zemljama EU-a implicitno ograničenje omjera DSTI u visini od 25% za skupinu dužnika s ispodprosječnim dohotkom Hrvatsku svrstava među zemlje s restriktivnijim ograničenjem. Primjera radi, najviši dopušteni omjer DSTI u zemljama koje su uvele mjere usmjerene na potrošače i eksplicitno ograničile omjer DSTI najčešće se kreće između 40% i 50%, pri čemu je u nekim zemljama dopušteno i određeno odstupanje od tog omjera za neke kategorije dužnika i kredita (Tablica 1.).

Tablica 1. Ograničenja omjera DSTI za stambene kredite u zemljama članicama EU-a

* U Slovačkoj i na Cipru iznos otplata ograničuje se u odnosu na dohodak koji je umanjen za troškove života, pa je prikazana stopa mnogo niža kada se stavi u odnos prema originalnom dohotku dužnika.

Napomena: U Rumunjskoj i Sloveniji ova se ograničenja odnose i na nestambene kredite potrošačima.

Izvor: A review of macroprudential policy in EU in 2018, ESRB, travanj 2019.

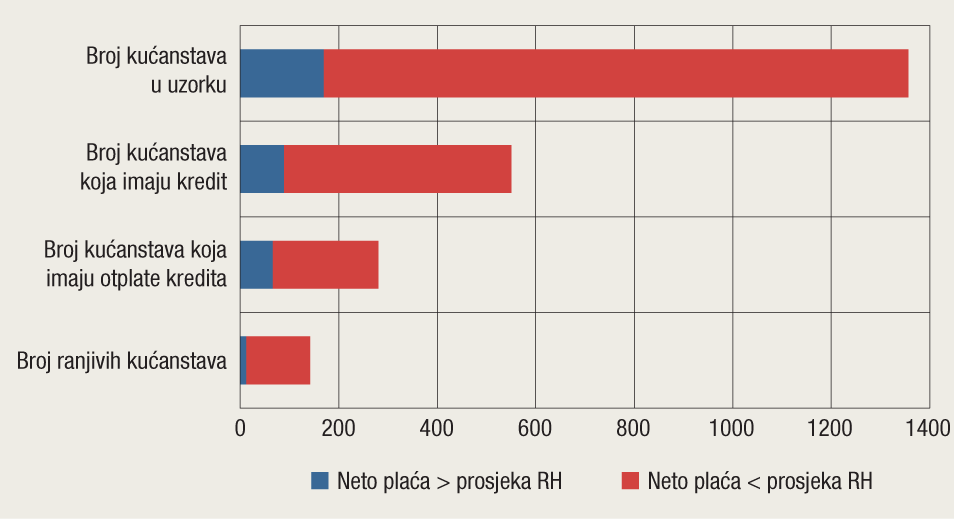

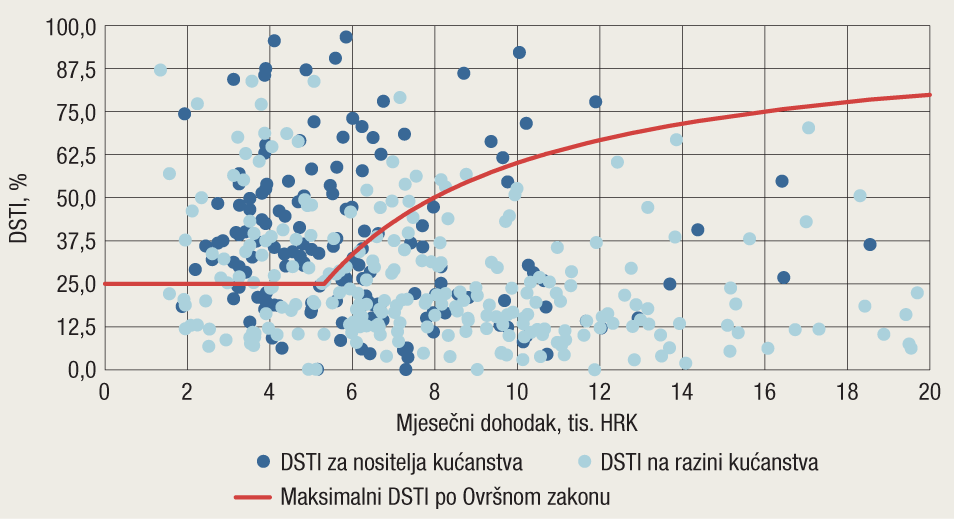

Analiza podataka iz Ankete o financijama i potrošnji kućanstava, koja je provedena tijekom drugog polugodišta 2017. i odnosi se na imovinu, obveze, prihode i potrošnju kućanstava u 2016. (odnosno, prije izmjena Ovršnog zakona i prije stupanja na snagu Odluke HNB-a), pokazuje kako većina kućanstava u uzorku ostvaruje ispodprosječan dohodak (Slika 1.).

Slika 1. Obilježja kućanstava u uzorku s obzirom na visinu dohotka

Napomena: Krediti obuhvaćaju sve kredite sektoru kućanstava. Razlika između broja kućanstava koja imaju kredit i koja imaju otplate kredita najvećim dijelom dolazi od onih kućanstava koja imaju kredite po tekućem računu i kreditnim karticama, bez redovitih periodičkih otplata. Ranjiva kućanstva definirana su kao ona koja imaju otplate kredita i zadužena su iznad razine implicitnog ograničenja omjera mjesečnih troškova servisiranja duga i neto plaće koje proizlazi iz Ovršnog zakona.

Izvori: Anketa o financijama i potrošnji kućanstava i izračun HNB-a; DZS

Također, približno polovina anketiranih nositelja kućanstava u RH koji imaju otplate kredita bila je zadužena znatno iznad ograničenja određenog zakonski zaštićenim dijelom dohotka od ovrhe. To se osobito odnosi na skupinu dužnika s ispodprosječnim primanjima, za koje rezultati ankete upućuju na to da njih 60% prema odredbama Ovršnog zakona iz 2017. i Odluci HNB-a više nemaju prostora ni za kakvo novo financiranje kreditom, jer su već tada bili preopterećeni otplatama postojećih dugova (Slika 2.).

Omjer otplata duga (postojećih kredita) i dohotka za nositelja kućanstva (osobu koja u kućanstvu ostvaruje najveći dohodak) i za kućanstvo u cijelosti, izračunato na temelju informacija o dohotku i zaduženosti kućanstava iz Ankete prikazan je na Slici 1. Narančastom bojom prikazano je implicitno ograničenje omjera mjesečnih troškova servisiranja duga i neto plaće koje proizlazi iz Ovršnog zakona. Svi omjeri na Slici 2. koji se nalaze iznad toga implicitnog ograničenja označuju nositelja kućanstva i kućanstva koji su prema trenutno važećoj regulativi prezaduženi i nisu kreditno sposobni ni za kakvo novo zaduživanje. Takvih je kućanstava najviše u dohodovnim skupinama s mjesečnim plaćama ispod i oko prosjeka, a s porastom neto plaće udio prezaduženih kućanstava smanjuje se.

Slika 2. Omjer otplate duga i mjesečnog neto dohotka dužnika odnosno kućanstva (DSTI) i implicitno ograničenje tog omjera prema Ovršnom zakonu, u odnosu na mjesečni neto dohodak dužnika

Napomena: Bruto plaće iz Ankete o financijama i potrošnji kućanstava pretvorene su u neto plaće kako bi bile usporedive s izuzećem neovršivog dijela neto plaće ovršenika koji propisuje Ovršni zakon. Prosječna mjesečna neto plaća u 2017. iznosila je 5.985 kuna.

Izvori: Anketa o financijama i potrošnji kućanstava (provedena u 2017., a prikupljeni su podaci za prethodnu, 2016. godinu) i izračun HNB-a; DZS

3.4. Postupanje po preporukama Europskog odbora za sistemske rizike

Europski odbor za sistemske rizike (ESRB) dopunio je i proširio svoju Preporuku o procjeni prekograničnih učinaka mjera makrobonitetne politike i o dobrovoljnoj uzajamnosti za mjere makrobonitetne politike (ESRB/2015/2) preporučivši za uzajamno priznavanje mjere makrobonitetne politike koje su donijela makrobonitetna tijela Belgije (ESRB/2018/5), Francuske (ESRB/2018/8) i Švedske (ESRB/2019/1).

Hrvatska narodna banka u travnju 2019. priznala je i uzajamno propisala mjeru koju je donijelo makrobonitetno tijelo Belgije (NN, br. 41/2019.), a koja se sastoji od primjene dodatnog pondera rizika za izloženosti kreditnih institucija koje za izračun regulatornoga kapitala primjenjuju pristup zasnovan na internim rejting-sustavima, na osnovi kredita odobrenih stanovništvu koji su osigurani stambenim nekretninama koje se nalaze u Belgiji. Mjera je propisana uz primjenu izuzeća za kreditne institucije koje ne prelaze preporučeni prag značajnosti, a ono se trenutno odnosi na sve domaće kreditne institucije. Osim toga, na zahtjev makrobonitetnog tijela Estonije ESRB je preporučio da se uz zaštitni sloj za strukturni sistemski rizik za izloženosti u Estoniji (koji je HNB uzajamno priznao 2017., (NN, br. 73/2017.) propiše i prag značajnosti na razini pojedine kreditne institucije u iznosu od 250 milijuna eura, radi moguće primjene načela de minimis. U skladu s tim HNB je izmijenio otprije donesenu odluku o uzajamnom priznavanju mjere Estonije (NN, br. 66/2019.). Izuzeće se i nadalje odnosi na sve domaće kreditne institucije.

S obzirom na recentni porast broja preporuka za uzajamno priznavanje mjera makrobonitetne politike koje su donijela makrobonitetna tijela drugih članica EU-a i na vrlo niske izloženosti domaćih kreditnih institucija prema zemljama koje su te mjere donijele, HNB će ubuduće opreznije pristupati priznavanju preporučenih makrobonitetnih mjera drugih članica. Naime, HNB će uzajamno priznati preporučene mjere makrobonitetne politike samo onih zemalja prema kojima domaće kreditne institucije imaju značajne izloženosti (iznad praga značajnosti za primjenu načela de minimis). Takav pristup primjenjuje i većina drugih zemalja članica EU-a, što je u skladu s Preporukom ESRB-a (ESRB/2015/2) pod uvjetom da se jednom godišnje prate izloženosti prema drugim zemljama te da se, ako one prijeđu preporučeni prag značajnosti, pristupi naknadnom uzajamnom priznavanju mjere. U skladu s time, HNB je odlučio da neće uzajamno priznati makrobonitetne mjere Švedske i Francuske.

Provođenje makroprudencijalne politike u drugim zemljama Europske unije[1]

U prvih šest mjeseci 2019. godine zemlje članice EU-a od instrumenata makroprudencijalne politike najaktivnije su se koristile mjerama za ublažavanje rizika povezanih s uzlaznom fazom kreditnog ciklusa. Stopu protucikličkoga zaštitnog sloja kapitala veću od nule primjenjivalo je devet zemalja EU-a, i to u rasponu od 0,5% do 2%. Među njima su i dvije zemlje (Švedska i Norveška) koje će do kraja godine stopu u primjeni podići na 2,5%, što je najveća razina stope protucikličkoga zaštitnog sloja kapitala koju su druge zemlje članice EU-a dužne automatski uzajamno priznati i primijeniti (u skladu s člankom 137. CRD-a IV, stope iznad 2,5% druge zemlje EU-a također mogu priznati, ali to nisu obvezne učiniti). Povećanje stope koja će se primjenjivati u 2020. godini najavili su i Češka, Island i Danska.

Do kraja godine protuciklički zaštitni sloj kapitala sa stopom većom od nule počet će primjenjivati još četiri zemlje, koje su to bile najavile 12 mjeseci prije: Bugarska (0,5% od listopada 2019., odnosno 1% od travnja 2020.), Francuska (0,25% od srpnja 2019. te 0,50% od travnja 2020.), Irska (1% od srpnja 2019.) i Luksemburg (0,25% od siječnja 2020.).

U Rumunjskoj su u siječnju 2019. stupile na snagu izmjene regulative o uvjetima kreditiranja sektora stanovništva, kojima je omjer mjesečnih troškova otplate kredita i dohotka ograničen na 40% za kredite u domaćoj valuti, odnosno na 20% za kredite u stranim valutama za neosigurane dužnike. Za kupce prve nekretnine dopušteno je da ovi omjeri budu za 5 postotnih bodova viši, a dopušteno je i da 15% novoodobrenih kredita odstupa od propisanih ograničenja. Mjere se primjenjuju na sve kredite stanovništvu i na sve kreditne institucije, nebankovne pružatelje kredita i izdavatelje elektroničkog novca.

Madžarska središnja banka pooštrila je postojeći propis o stopi adekvatnosti financiranja stambenih kredita s ciljem smanjenja ročne neusklađenosti koja proizlazi iz pretežno kratkoročnih izvora financiranja u domaćoj valuti i duge preostale ročnosti stambenih kredita u domaćoj valuti. Tim se propisom nastojalo potaknuti izdavanje hipotekarnih obveznica u domaćoj valuti dulje ročnosti kao i sekundarno tržište tih obveznica, a njegovim se izmjenama povećava obvezni udio dugoročnih izvora financiranja.

Središnja banka Malte donijela je zakonsku osnovu za mjere usmjerene na zajmoprimce, koje će se početi primjenjivati od srpnja 2019. Mjere se odnose na stambene kredite i uključuju najviši dopušteni omjer vrijednosti kredita i nekretnine u rasponu od 75% do 90% za različite kategorije dužnika, najviši dopušteni omjer otplate kredita i dohotka korisnika kredita u iznosu od 40% i ograničenje ročnosti na 25 odnosno 40 godina, ovisno o kategoriji dužnika (zahtjevi su blaži za kupce prve nekretnine).

Tablica 1. Pregled makroprudencijalnih mjera po zemljama članicama Europske unije

Napomena: Navedene su mjere koje su u skladu s Uredbom (EU) br. 575/2013 o bonitetnim zahtjevima za kreditne institucije i investicijska društva (CRR) te Direktivom 2013/36/EU o pristupanju djelatnosti kreditnih institucija i bonitetnom nadzoru nad kreditnim institucijama i investicijskim društvima (CRD IV). Popis kratica s objašnjenjima nalazi se na kraju publikacije. Zelenom bojom označene su mjere koje su dodane u odnosu na prethodnu verziju tablice.

Isključenje od odgovornosti: informacije dostupne HNB-u

Izvori: ESRB; HNB; notifikacije središnjih banaka i mrežne stranice središnjih banaka zaključno s danom 15. lipnja 2019.

Za detaljnije podatke vidi: https://www.esrb.europa.eu/national_policy/html/index.en.html.

Tablica 2. Provedba makroprudencijalne politike i pregled makroprudencijalnih mjera u Hrvatskoj

Napomena: Popis kratica s objašnjenjima nalazi se na kraju publikacije. Zelenom bojom označene su mjere dodane u odnosu na prethodnu verziju tablice.

Izvor: HNB

Analitički prilog: Financiranje poduzeća visokoga tehnološkog intenziteta iz prerađivačke djelatnosti[2] u zemljama EU-a[3]

Poduzeća visokoga tehnološkog intenziteta iz prerađivačke djelatnosti imaju važnu ulogu u jačanju konkurentnosti zemlje te su stoga važan činitelj gospodarskog rasta.[4] Zbog činjenice da su njihove performanse bolje i manje kolebljive ovisno o ekonomskom ciklusu (kao što je slučaj sa sektorom energetike ili farmaceutskom industrijom), ova poduzeća pridonose stabilnosti ekonomije.[5] Ipak, bolje poslovne performanse u odnosu na poduzeća nižega tehnološkog intenziteta ovim poduzećima ne donose niži trošak financiranja. Razlog tome je neizvjesnost pri vrednovanju njihova poslovanja, što ih čini osjetljivijima na promjene premije za rizik te stavlja u drugi plan njihove individualne performanse. Također, znatno manji udio fiksne imovine i viši troškovi udaljavaju ova poduzeća od banaka.

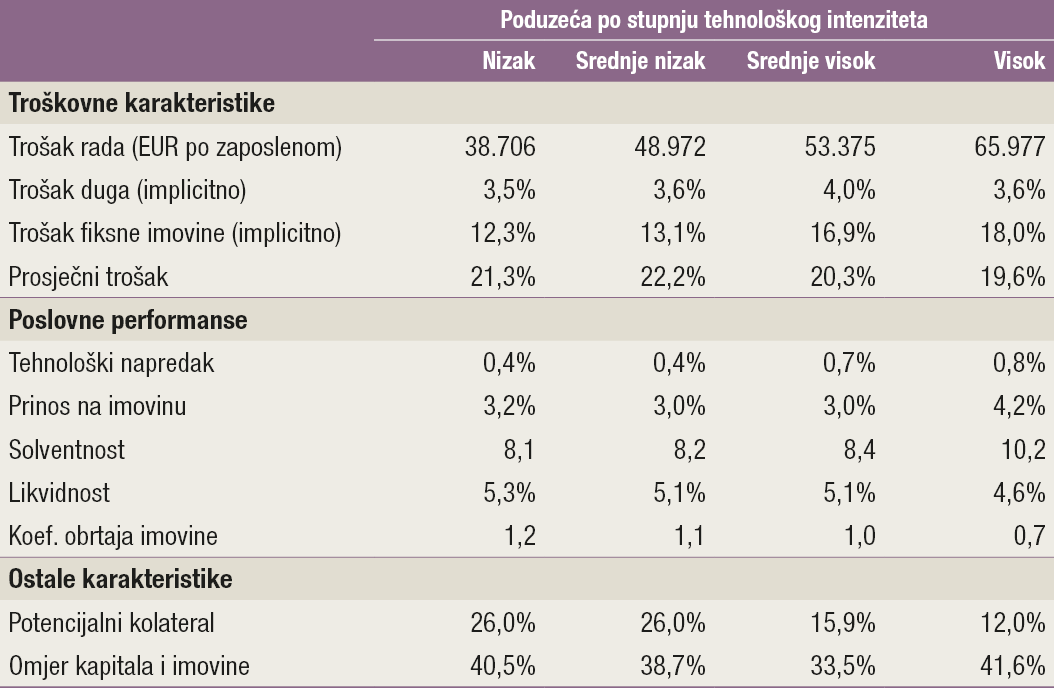

Prema zasad dostupnim podacima na razini EU-a (vidi 3. fusnotu), tehnološki intenzivnija poduzeća plaćaju višu cijenu rada i fiksne imovine (amortizacija), dok im trošak zaduživanja ne odstupa znatno od ostalih poduzeća iz prerađivačke industrije. Viši trošak rada i fiksne imovine može se objasniti višim stupnjem kvalificiranosti radne snage koju zapošljavaju te specijaliziranijom opremom, što se odražava i na viši stupanj tehnološkog napretka kod ovih poduzeća. S druge strane, unatoč boljim poslovnim performansama, a pogotovo boljoj solventnosti, ova poduzeća nemaju niži trošak zaduživanja u odnosu na druga poduzeća iz prerađivačke industrije (Tablica 1.).

U svrhu empirijske provjere odrednica troška zaduživanja prilagođen je model Sakai i dr. (2010.), prema kojemu trošak financiranja poduzeća ovisi o premiji za rizik zemlje, mikropokazateljima poduzeća te efektima vremena i starosne skupine. S obzirom na specifičnost korištene baze podataka o indikatorima poslovanja poduzeća iz različitih zemalja EU-a prikazanima po skupinama djelatnosti, ovdje su korišteni efekti vremena i zemlje, a skupine su definirane kao više i niže tehnološki intenzivne. Korišteni model može se prikazati na ovaj način:

gdje je CDS premija za rizik zemlje rezidentnosti poduzeća, Y vektor mikropokazatelja performansi poslovanja poduzeća iz poddjelatnosti prerađivačke industrije i, u zemlji j, u godini t-1, dok su

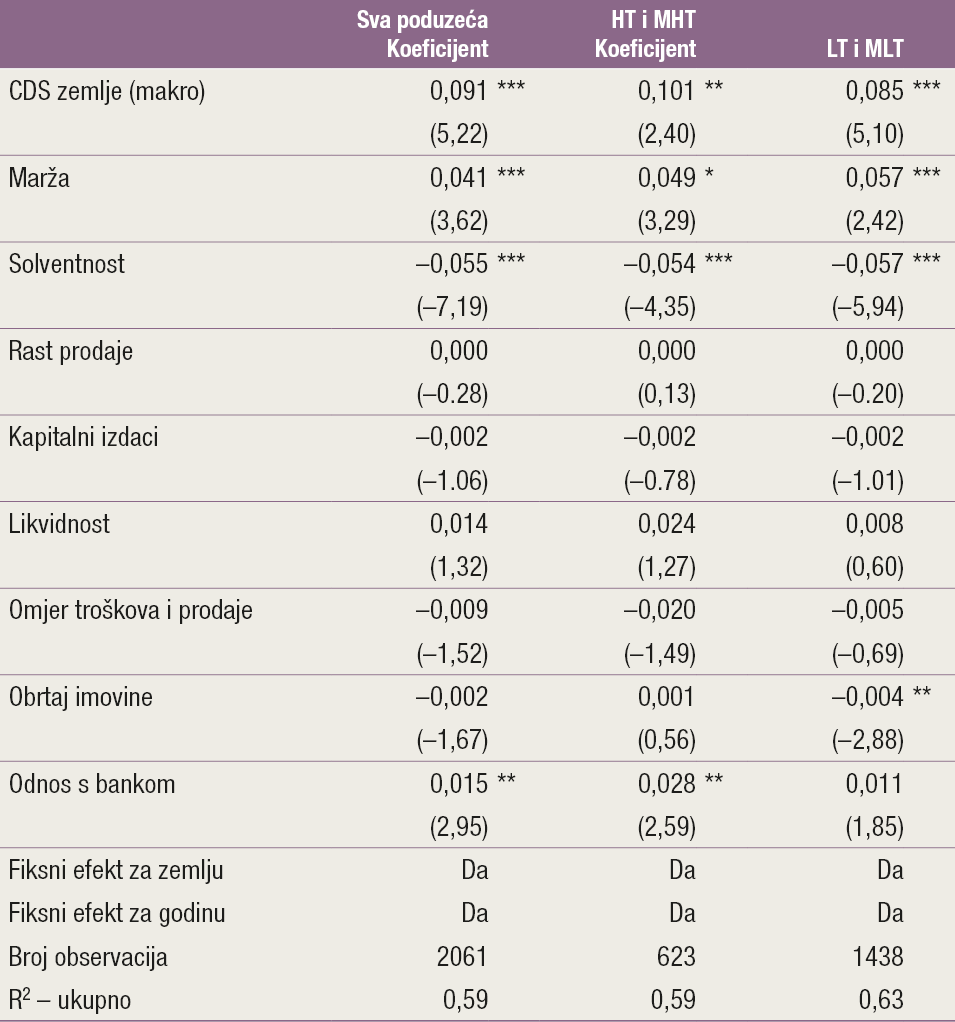

Rezultati pokazuju da je (ne računajući efekte vremena i zemlje) trošak zaduživanja poduzeća iz prerađivačke industrije općenito determiniran premijom za rizik zemlje te njihovom maržom i solventnošću. Očekivano, premija za rizik povisuje trošak zaduživanja, no ova je veza izraženija kod poduzeća višega tehnološkog intenziteta. Marža također povisuje trošak zaduživanja, što odražava pozitivnu vezu prinosa i rizika, što je izrazitije kod tehnološki manje intenzivnih poduzeća. Solventnost poduzeća očekivano snižava trošak zaduživanja, i to kod svih skupina poduzeća. Od ostalih signifikantnih determinanti, važno je napomenuti da je intenzivniji odnos s bankama (mjeren omjerom kredita kod banaka i ukupnih obveza) kod svih poduzeća pozitivno povezan s troškom zaduživanja, što je naglašenije kod tehnološki naprednijih poduzeća. Međutim, s druge strane, odnos s bankom omogućuje poduzećima uštede na drugim proizvodima banaka (poput platnog prometa). Iako ekonomski manje važno, kod poduzeća nižega tehnološkog intenziteta veći obrtaj imovine povezan je s nižim troškom zaduživanja. Istodobno, analiza ne upućuje na znatan utjecaj nižih troškova, agresivnog rasta (kapitalni izdaci i rast prodaje) ili likvidnosti na trošak zaduživanja (Tablica 2.).

Snažnija veza troška zaduživanja i premije za rizik zemlje kod poduzeća višega tehnološkog intenziteta proizlazi iz specifičnosti njihova poslovnog procesa. Razvijanje novih tehnologija dug je proces, često percipiran kao rizičan od strane investitora, pogotovo kada im nije dostupan uvid u sam proces. Osim što duži investicijski horizont čini sadašnju vrijednost novčanih tokova osjetljivijom na promjenu diskontne stope, zbog asimetrije informacija procjenitelji su prisiljeni konzervativno pristupiti određivanju zahtijevanog prinosa za ova poduzeća. Iz tog razloga znatna ulaganja u istraživanja i razvoj visokih tehnologija s dužim, a katkad i neizvjesnim rokovima povrata, relativiziraju utjecaj trenutne dobre solventnosti poduzeća višega tehnološkog intenziteta.

Tablica 1. Poduzeća višega tehnološkog intenziteta profitabilnija su i solventnija, no to se ne odražava na njihov trošak zaduživanja

Napomena: Trošak zaduživanja odnosi se na sve kreditore te je izračunat kao omjer plaćenih kamata i stanja financijskog duga. Trošak fiksne imovine jest omjer deprecijacije i stanja fiksne imovine. Prosječni trošak je omjer cijene rada, fiksne imovine i dugova prema ukupnom proizvodu (mjerenom prihodom). Tehnološki napredak izračunat je kao granični efekt vremena na zadanu proizvodnu funkciju:

lny = lnk + lnl + 1/2*t2 + 1/2*lnk2 + 1/2lnl2 + 1/2*lnk*lnl + lnk*t + lnl*t + ɛ,

pri čemu je y ukupna proizvodnja, l trošak rada, k trošak fiksne imovine, a t vremenski trend. Solventnost je omjer zarada prije kamata i troška kamata. Obrtaj imovine je omjer prodaje prema ukupnoj imovini. Potencijalni kolateral je udio opipljive fiksne imovine u ukupnoj imovini.

Izvor: BACH

Tablica 2. Odrednice troška zaduživanja poduzeća EU-a iz prerađivačke industrije

Napomena: Specifikacija modela napravljena je prema radu Sakai, Uesugi and Watanabe (2010.): Firm age and the evolution of the borrowing cost: Evidence from Japanese small firms, Journal of banking and Finance 34 (2010.) 1970. – 1981. Marža je omjer neto operativnog profita i ukupne imovine. Kapitalni izdaci su omjer zbroja amortizacije i promjene fiksne imovine prema ukupnoj imovini. Likvidnost je omjer zbroja gotovine i sredstava kod banaka prema ukupnoj imovini. Odnos s bankom aproksimiran je udjelom kredita kod banaka u ukupnim obvezama. Sve regresijske jednadžbe uključuju fiksni efekt za godinu i zemlju, a nezavisne varijable su uključene s jednom godinom pomaka. Robusne standardne pogreške klasterirane su po podsektorima i prikazane u zagradama. *,**,*** označuju signifikantnost na razini od 10%, 5% i 1%. Ekstremne vrijednosti indikatora pomaknute su na 5. i 95. percentil svoje distribucije na godišnjoj razini. Rezultati su robusni na promjenu uzorka zemalja.

Izvor: BACH

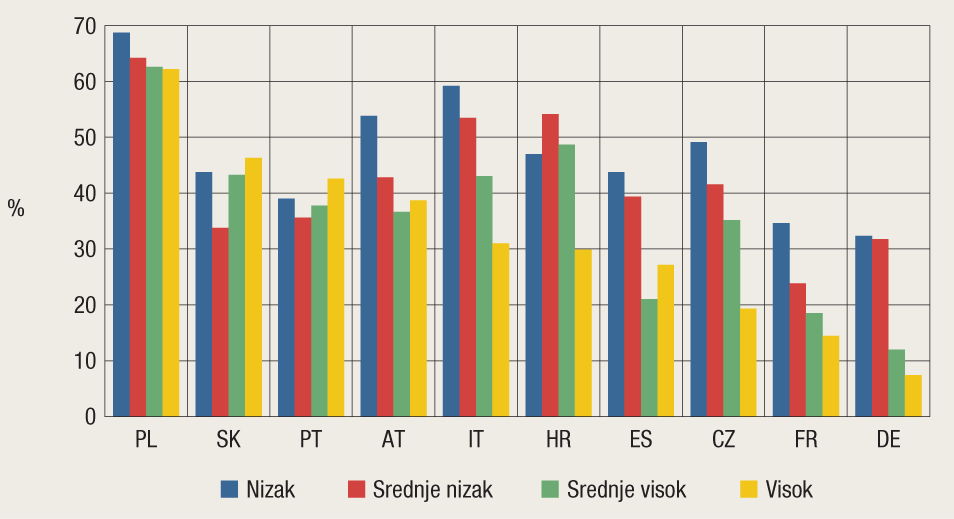

Navedene specifičnosti poduzeća višega tehnološkog intenziteta otežavaju njihovo zaduživanje kod banaka. Međunarodna usporedba upućuje na to da s rastom tehnološkog intenziteta poduzeća opada financiranje kod banaka, pri čemu je udio banaka u svim kreditorima kod poduzeća visokoga tehnološkog intenziteta oko 17%, dok se kod poduzeća nižega tehnološkog intenziteta gotovo polovina svih obveza prema kreditorima odnosi na banke. Naime, kako posjeduju manje opipljivu fiksnu imovinu, što odražava njihovu orijentiranost na know-how i veća ulaganja u nefizičke oblike imovine (poput softvera, patenata, rojaliteta i sl.), ova poduzeća imaju na raspolaganju manje potencijalnoga "klasičnoga" kolaterala. Također, s obzirom na specifičan proizvodni proces, ona imaju znatno niži obrtaj imovine i nižu likvidnost, pa naposljetku pri određivanju boniteta zbog nedostatka "tvrdih" pokazatelja ova poduzeća djeluju kao manje poželjni klijenti banaka (Slika 1.).

Slika 1. Poduzeća višega tehnološkog intenziteta u EU-u manje se koriste uslugama banaka

Napomena: Prikazan je vagani prosjek za sve raspoložive zemlje. HT, MHT, MLT i LT označuju poduzeća visokoga, srednje visokoga, srednje niskoga i niskoga tehnološkog intenziteta.

Izvor: BACH

Iako prikazani rezultati ne upućuju na to da bi porastom zaduživanja kod banaka trošak duga poduzeća višega tehnološkog intenziteta bio niži, i nadalje se postavlja pitanje bi li banke mogle dodatno diversificirati portfelj širenjem baze klijenata na ova poduzeća. Kako bi se odgovorilo na ovo pitanje, potrebno je utvrditi koja su obilježja poduzeća važna odrednica odnosa s poslovnim bankama. U tu svrhu, raniji je model prilagođen na način da udio financiranja kod banaka ovisi o: a) makroekonomskim uvjetima, b) mikropokazateljima poduzeća te c) efektima zemlje i godine. Korišteni model može se prikazati na ovaj način:

gdje su X i Y vektori makropokazatelja odnosno mikropokazatelja za zemlju j odnosno poduzeća iz poddjelatnosti prerađivačke industrije i, u trenutku t-1, dok su i fiksni efekti za zemlju i godinu.

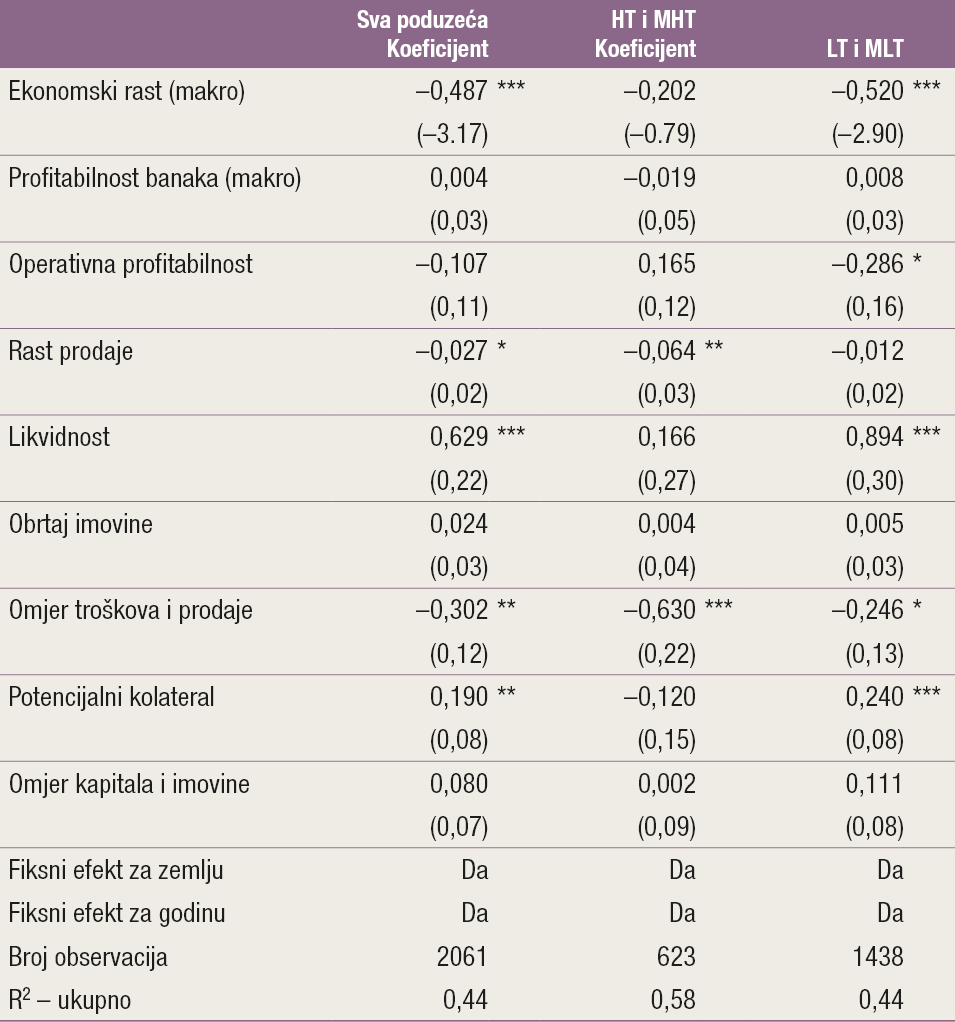

Rezultati pokazuju da je ekonomski rast negativno povezan s udjelom financiranja kod banaka, što je pogotovo izraženo kod tehnološki manje intenzivnih poduzeća. Kod tih se poduzeća udio financiranja kod banaka smanjuje i kada ona bilježe bolju profitabilnost (Tablica 3.). Konzervativni pristup u korištenju usluga banaka upućuje i na negativan predznak kod rasta prodaje, što je pogotovo izraženo kod tehnološki intenzivnijih poduzeća. Od mikropokazatelja upravo su "tvrdi" pokazatelji boniteta klijenta najvažnija odrednica financiranja kod banaka, što se odnosi na omjer troškova i prihoda (koji se u praksi često uzima kao aproksimacija za efikasnost), likvidnost i udio opipljive fiksne imovine koja je pogodnija za kolateral. No, zbog specifičnosti poslovnog modela, tehnološki intenzivnija poduzeća imaju nižu tradicionalno prikazanu efikasnost (zbog skupljeg rada i skuplje fiksne imovine kojom se koriste), nižu likvidnost i naposljetku manje raspoloživoga kolaterala (zbog unajmljivanja umjesto kupnje fiksne imovine, pogotovo nekretnina ili ulaganja u neopipljive oblike fiksne imovine).

Tablica 3. Odrednice udjela financiranja poduzeća EU-a iz prerađivačke industrije kod banaka

Napomena: Udio financiranja kod banaka jest omjer duga prema bankama i duga prema svih kreditorima. Ekonomski rast je realni rast BDP-a u godini. Profitabilnost banaka je ROE cijelog sektora u pojedinoj zemlji. Operativna profitabilnost je omjer EBITDA i prodaje. Sve regresijske jednadžbe uključuju fiksni efekt za godinu i zemlju, a nezavisne varijable su uključene s jednom godinom pomaka. Robusne standardne pogreške klasterirane su po podsektorima i prikazane u zagradama. *,**,*** označuju signifikantnost na razini od 10%, 5% i 1%. Ekstremne vrijednosti indikatora pomaknute su na 5. i 95. percentil svoje distribucije na godišnjoj razini. Rezultati su robusni na promjenu uzorka zemalja.

Izvor: BACH

Zaključno, trošak zaduživanja poduzeća višega tehnološkog intenziteta viši je od očekivanog s obzirom na dobre pokazatelje poslovanja zbog specifičnosti njihova poslovnog procesa koji ih čini osjetljivijima na promjenu premije za rizik i relativizira njihovu dobru solventnost. Iako nisu pronađeni dokazi da bi financiranje kod banaka dovelo do nižega ukupnog troška zaduživanja za ova poduzeća, uključivanje ovih poduzeća u kreditni portfelj banaka moglo bi povoljno utjecati na diversifikaciju kreditnog portfelja banaka. Ipak, kroz prizmu tradicionalnog bankarstva ova poduzeća djeluju rizičnije, pa njihovim diskriminiranjem banke propuštaju potencijalno kvalitetne klijente koje preuzimaju fondovi rizičnoga kapitala, poslovni anđeli i ulagači putem skupnog financiranja – Crowdfunding platforme.

Kako bi se stimuliralo poslovanje ovih poduzeća, od kojih se očekuje najveći doprinos razvoju, pojedine zemlje EU-a im pomažu različitim mjerama ekonomske politike, kao npr. poreznim mjerama (porezni krediti, porezni poticaji za istraživanje i razvoj, mogućnost hiperubrzane amortizacije, porezne stimulacije patenata i sl.), državnim sufinanciranjem ulaganja, subvencioniranjem kamata ili državnim jamstvima kod kredita, osiguravanjem pravnog okvira za sekuritizaciju i sl. Na taj se način smanjuje njihov trošak financiranja i podupire investicijska i naposljetku gospodarska aktivnost.

-

Izvor: ESRB (https://www.esrb.europa.eu/national_policy/html/index.en.html), zaključno s danom 15. lipnja 2019. ↑

-

Stupanj tehnološkog intenziteta industrije određen je prema Organizaciji za ekonomsku suradnju i razvoj (OECD) i EUROSTAT-ovoj klasifikaciji istraživačko-razvojnog intenziteta pojedinih industrijskih grana na sljedeći način:a) visoki intenzitet (HT): C21 – proizvodnja osnovnih farmaceutskih proizvoda i farmaceutskih pripravaka, C26 – proizvodnja računala te elektroničkih i optičkih proizvodab) srednje visoki intenzitet (MHT): C20 – proizvodnja kemikalija i kemijskih proizvoda, C27 – proizvodnja električne opreme, C28 – proizvodnja strojeva i uređaja, C29 – proizvodnja motornih vozila, prikolica i poluprikolica, C30 – proizvodnja ostalih prijevoznih sredstavac) srednje nizak intenzitet (MLT): C19, C22-C25, C33 – proizvodnja koksa i rafiniranih naftnih proizvoda, proizvoda od gume, plastike, minerala i metala, popravak i instaliranje strojeva i opremed) nizak intenzitet (LT): C10-C18, C31-C32 – proizvodnja prehrambenih proizvoda, duhanskih proizvoda, pića, tekstilnih proizvoda i odjeće, proizvoda od kože, drva, papirna industrija, tiskanje i umnožavanje snimljenih medija, izrada namještaja i ostala prerađivačka industrija. ↑

-

Baza BACH trenutno uključuje nefinancijska poduzeća iz 11 zemalja Europske unije: Austrije, Belgije, Češke, Hrvatske, Njemačke, Španjolske, Francuske, Italije, Luksemburga, Poljske, Portugala i Slovačke. U ovom analitičkom prilogu korišteni su podaci za razdoblje od 2006. do 2017. za spomenute zemlje s izuzećem Luksemburga. ↑

-

Doprinos poduzeća visokoga i srednje visokog intenziteta bruto dodanoj vrijednosti u Hrvatskoj relativno je skroman i iznosi 26%, što je primjetno niže od oko 72% u Njemačkoj, 52% u Češkoj i 46% u Belgiji. ↑

-

https://articles.marketrealist.com/2014/02/investors-guide-cyclical-counter-cyclical-industries/ ↑